从SPIVA® 亚洲地区(日本除外)评分报告看基金投资的理性重构

我们总是期望找到能持续战胜市场的“传奇基金经理”,但数据一次又一次地提醒我们,这或许是一个概率极低的奢望。标普道琼斯指数最新的SPIVA® 亚洲地区(日本除外)评分中期报告,为我们提供了一个审视基金投资的冷静视角。

一、全局审视:主动管理的“不可能三角”

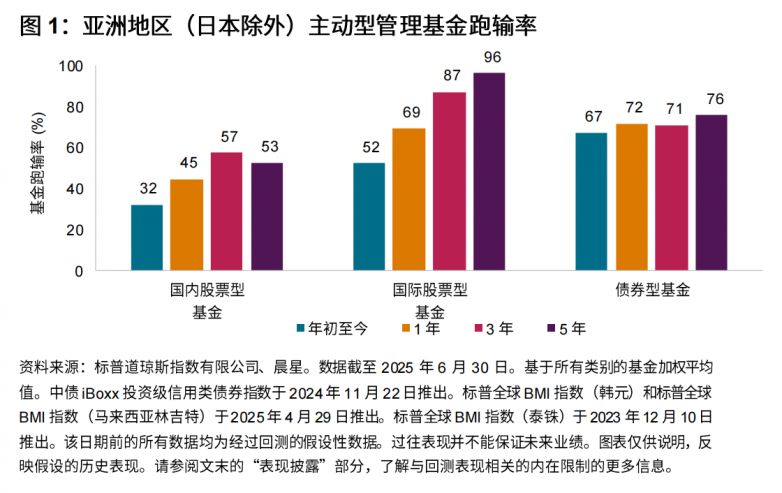

报告描绘了一幅清晰的图景:在主动与被动的长跑中,前者整体上依然处于下风。

概率上的劣势:在13个主要基金类别中,多达8个类别的多数基金未能跑赢其基准。这意味着,投资者随机选择一只主动基金,其长期跑输指数的概率显著更高。

时间上的衰减:业绩考察期从半年延长至五年,主动基金的跑输率普遍大幅攀升。以国际股票基金为例,五年期跑输率超过95%,几乎可被视为系统性现象。这表明,短期的业绩领先具有极大的偶然性,难以持续。

这似乎构成了一个“不可能三角”:投资者期望通过主动管理获得持续、稳定、超越市场的回报,但数据证明,这三者极少能同时实现。

二、结构性破局:Alpha存在的“必要条件”

然而,报告并未将主动管理一棒打死,而是精准地指出了其价值存在的“必要条件”。

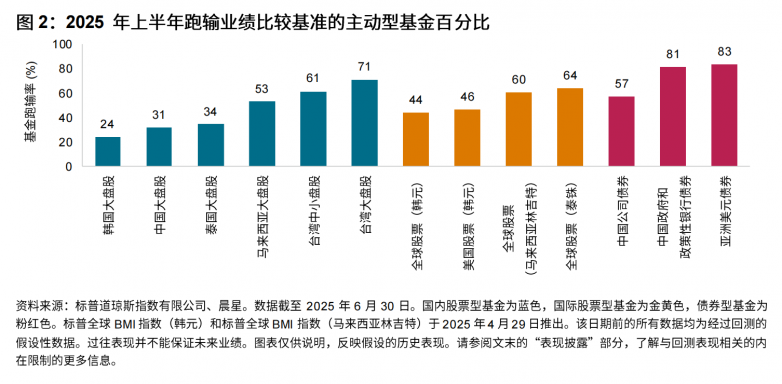

关键变量:市场分散度。当市场内个股表现差异巨大时(即高分散度),主动管理才有了用武之地。2025年上半年,韩国与泰国市场正是这样的环境,其主动股票基金的跑输率也因此低至23.8% 和 34.2%。

策略核心:对权重股的“关键偏离”。在韩国,主动基金的集体优异表现,很大程度上源于对指数权重股三星电子的成功低配。这揭示了一个规律:在龙头股主导的市场,能否对核心资产做出正确的、偏离指数的决策,是成败的关键。

三、理性重构:投资者的策略应对

面对这样一个高度分化的结果,投资者的应对之策不应是情绪化的全盘接受或否定,而是进行策略性的重构。

确立“被动为体,主动为用”的框架。

将组合中的核心、大部分资产,配置于低成本的宽基指数基金,以此确保获得可靠的市场平均回报(Beta)。这是投资的“基本盘”,是防止犯下致命错误的基石。

实施“精准主动,条件触发”的纪律。

仅当市场满足“高分散度”等特定条件时,才考虑动用部分资金,去投资那些经过严格筛选、证明具备深度研究能力的主动基金。这将主动管理从默认选项,降格为一种有条件的、战术性的工具。

在债券领域,彻底拥抱被动。

报告以压倒性的数据表明,在债券市场试图通过主动管理获取超额收益,是事倍功半之举。对于固定收益配置,最理性的选择就是直接采用债券指数基金。

该报告的价值,在于它帮助我们打破了对主动管理的盲目迷恋,也避免了我们陷入对被动投资的机械理解。它指引我们走向一条更成熟的道路:不再执着于寻找“神话”,而是致力于构建一个不依赖于“神话”也能成功的理性投资系统。

本文基于《SPIVA® 亚洲地区(日本除外)评分报告》的核心逻辑进行推演。若需验证本文观点或探寻更多细节,欢迎前往标普道琼斯指数官方网站,获取完整数据支撑。

*本报告仅供机构使用,不适用于散户投资者。本博客所载文章仅为提供意见,不构成投资建议。请阅读我们的免责声明。

特别提醒:如果文章内容、图片、视频出现侵权问题,请与本站联系撤下相关作品。

风险提示:纵横网呈现的所有信息仅作为学习分享,不构成投资建议,一切投资操作信息不能作为投资依据。本网站所报道的文章资料、图片、数据等信息来源于互联网,仅供参考使用,相关侵权责任由信息来源第三方承担。

本文地址: